【貯蓄から投資へ】

今回は「投資信託とは」について解説していきたいと思います。

あえてこのタイミングで投資信託についてお伝えしていこうと思った理由は、今まで投資の経験がなかった方々が、資産運用を始めるにあたって、やっぱりこの投資信託っていう仕組みが一番向いてると個人的には思ったからです。

もちろん、メリット・デメリットありますが、初歩的なところから一度丁寧に解説をしていきますので、これを見ていただくと投資信託というのは何なのか、メリット・デメリット、それから最低限覚えておかなければいけない「キーワード」が理解できます。

そもそも「投資信託」って何

ひとことでいうと、投資したい人からお金を集めて、投資成果を投資家の投資額に応じて分配する金融商品ということ

例えば、トヨタの株が欲しいなと思った時、ネットでトヨタの株価は見ると6,700円。じゃあ一株を6,700円で買えるかというと、実は最低限必要な単位(これを単元と言います)というのがあって、100単元ないと株が買えないんです。ですから、手元に67万円があってやっとトヨタの株を100株購入することができると言うのが現実です。

これちょっとハードル高いなということで、1万円出せる人を67人集めてトヨタの株を買ってしまおうというのが投資信託の考え方です。

ただし、実際はトヨタの株だけではなく、運用の専門家が選んだいろんな会社の株が詰め合わせパッケージとなって投資信託の商品として販売されています。

3つのメリット

少額投資が可能

最近は、投資信託は100円から購入することができます。楽天証券に至ってはポイントで投資が可能です。ポイント還元率は1%ですので、例えば10,000円で積立て投資を行うと100ポイント(100円分)がつきます。

そして、このポイントでさらに投資信託等を買うことができます。楽天証券の場合は資産残高に対してもポイントが付与されますので、「購入時」と「残高」のダブルでポイントを獲得できます。

ポイントを利用することで運用コストを実質ゼロにすることも可能ですので、これを使わない手はありませんね。

様々な投資対象に分散投資ができる

投資対象は株だけでなく、債券や不動産、そして金といったものもあります。

日本はもちろん米国、ヨーロッパ、新興国、全世界に投資が可能です。国や地域別に分かれているものもあれば「テーマ型」といって業界・業種別のものもあります。(例)IT、環境関連、サイエンステクノロジー、人口知能などなど

また、「積立設定」しておけば毎月定期的に購入することができます。ドルコスト平均法(定額購入法)で時間分散することによって元本割れのリスクを下げられ、『負けない投資』の仕組みづくりが可能です。

ちなみに、毎日購入設定することで、さらに時間分散できますが、運用成果に関しては毎月購入の場合と大差ないという検証結果がありますので、そこまで神経質になる必要はなさそうです。

運用はプロにおまかせ

ファンドマネージャーと呼ばれる運用の専門家が投資信託の運用方針と構成銘柄を決めます。彼らの考え方や手腕によって投資信託の運用成績が大きく変わりますので、超重要な存在です。

基本的には彼らに一任しますので、私たちが頭を抱えて投資先の企業を選ぶ必要はありません。

3つのデメリット

コストがかかる

ここ重要なので丁寧に解説します。

1.販売手数料

投資信託を購入するごとにかかる費用。概ね0~3%程度。例えば10,000円の投資信託を購入した場合、これが3%であれば300円が販売手数料、運用にまわるのが9,700円ということです。

最近は販売手数料が0円(ノーロードと呼ばれる)の投資信託が増えており、この傾向はさらに加速していくと考えられます。

2.信託報酬

ここ最重要ポイントです。

「株」を購入した経験がある方はお分かりかと思いますが、これは「株」にはない概念です。投資信託は持っているだけでその残高に対して年間約0.1~2%弱の管理手数料が発生します。

これを信託報酬と呼び、日割り計算され残高から毎日引かれています。

例えばこれが2%だとすると、10年間投資信託を保有したら、年2%×10年間で合計20%のコストが徴収されます。

100万円の投資信託を買って10年間全く増えなかった(運用0%)場合、20万円がコストで引かれ、手元に残るのは80万円になるイメージです。(※厳密には少し違いますが…)

信託報酬によって運用成果が削られているケースを相当数見てきたので、ここはかなりシビアに見ていく必要があります。低いにこしたことはありません。

3.信託財産留保額

売却時に発生する手数料で、保有残高に対して0~0.5%程度です。これも最近はかからないものが増えてきました。そんなに気にすることはないと思います。

繰上げ償還の可能性がある

※引用:楽天証券「トウシル」より

※引用:楽天証券「トウシル」より

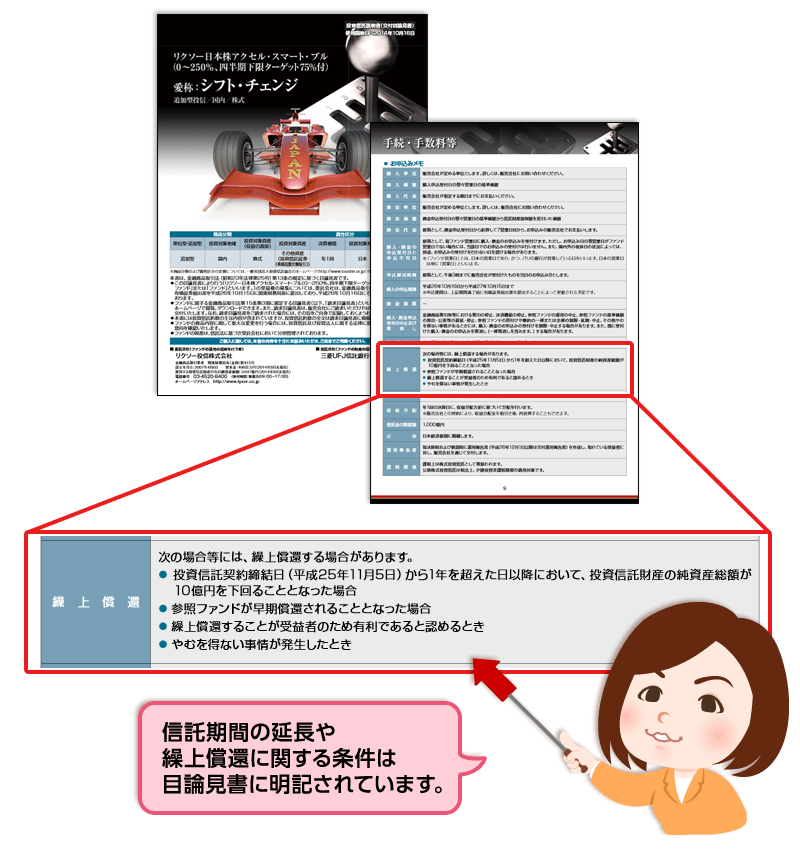

「繰上げ償還」って何、ということなんですが、投資信託を購入する際は『目論見書』といって投資信託のパンフレットの閲覧が義務付けられています。

この『目論見書』の後半部分に「信託期間」の項目があって10年間とか無期限とか記載されています。これはいわゆる満期のようなもので、この期間を以てこの投資信託は満期を迎えるということです。

ところが、この「信託期間」が10年でスタートしたのに、途中で7年とか5年にされてしまうことがあります。これを「繰上げ償還」と呼びます。

冒頭でお伝えしたように、投資家が集まることによって投資信託は成立します。立て続けに解約が起こったり、残高が減る状態が続くと投資信託の維持・継続ができなくなってしまいます。

ですから、最低10年は運用するつもりで買った投資信託が「繰上償還」によって5年や7年で終了せざるを得ないというケースもす少なくありません。

投資信託を選ぶ際は資産残高(その投資信託にどれだけの資金が投入されているか)が増えているのか、それとも減少傾向にあるのかを必ずチェックしてください

逆に信託期間が延長されることもよくありますが、これはむしろ歓迎すべきですね。

頻繁に売買できない

リアルタイムで値段が変わる株と違って投資信託は1日に1回しか価格がつきません。ですので、ピンポイントで購入したり、デイトレーディング的な売買には不向きです。

また、買い付けの曜日・時間帯によっては、翌日以降の取引きになってしまう場合もあります。

一応、デメリットのひとつにしてありますが、長期つみたて分散投資の場合はそれほど気にしなくてもよいかもしれません。

覚えておくべき3つのキーワード

ベンチマーク

ひと言でいうと『平均』です。例えばテストの平均点が60点だったら、60点がベンチマークになります。指標とか目安といった感じですね。

日経平均やTOPIX、NYダウなんかが有名なベンチマークです。

このベンチマークよりどのぐらい上回ってるかで、投資信託の成績、もしくはファンドマネージャーの能力が判断されます。

インデックス(パッシブ)運用

ベンチマークを目指した運用方針のことをインデックス(パッシブ)運用と言います。

平均点でいいので、ガリガリ勉強して良い成績を収める必要がなく、手間と費用がかかりません。運用コストが低いのが特徴です。

アクティブ運用

ベンチマークを上回る運用成果を上げるのが至上命題です。

平均点が60点だったら我々は80点を目指そうということなので、夜遅くまで参考書や難しい問題集を解いたり、塾に通ったりや家庭教師にいろんなことを教えてもらわなければいけませんので、手間と費用がかかります。

ですので、アクティブ型の投資信託はコストが高めに設定されています。

まとめ

以上が『投資信託』について最低限理解しておくべきことです。

ベンチマークを上回るのがアクティブ運用の使命なのですが、インデックス運用よりも成績が下回っているものがほとんどなので、最近特に「アクティブ運用否定論」を多く見かけます。

個人的にも、この意見は概ね間違っていないと思っておりますが、好成績のアクティブファンドもごく僅かですが、存在するのも事実です。

実際、私もアクティブ型のファンドを保有しておりますが、年平均15~18%程度の利回りが出ていて、運用コストを十分に吸収してくれています。

ただし、初心者の方がこういったアクティブ型の投資信託に巡り会うまでの労力と時間を考えるとインデックスで低コストのもので良いので、まずはスタートすることが大切だと思います。

将来の資産形成においては「時間」の有効活用が必須です。

まず始める。それから徐々に軌道修正してみてははいかがでしょうか。